原町田中央事務所

原町田中央事務所

| 特徴 | 会社案内 | サービス | お客様の声 | 料金 | セミナー |

miyachannel

新型コロナ貸付の実施から約2年が経ち、措置期間が終わり返済が始まる企業は少なくありません。自社の状況を再確認し、返済開始後の財務状況をしっかりと把握し、対処する必要があります。

社長:新型コロナ貸付の措置期間が終わって返済が始まるのですが、コロナ以前の借入もあるので心配です。

税理士:返済が始まると、当然のことですが、これまで以上に返済額が多くなりますので、その分の資金を確保しなければなりません。

まずは、現在の利益からどれだけ返済に回せるかを検討し、利益確保が難しければ固定費の削減などの改善を行うことが必要です。

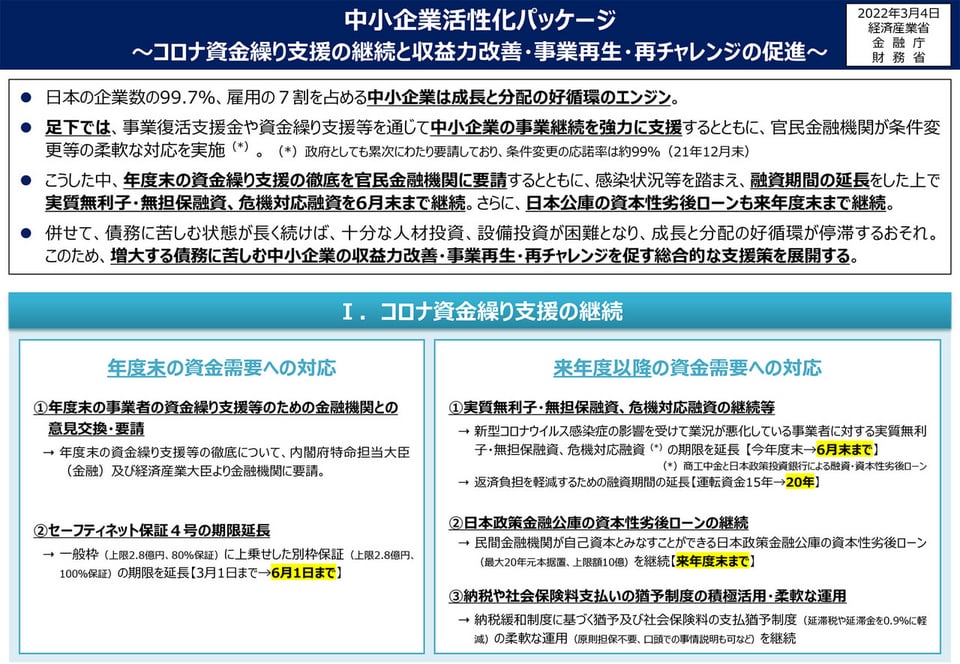

借入が多ければ借入一本化を行い、月々の返済額の軽減を図ることを検討しましょう。経済産業省が発表した「中小企業活性化パッケージ」では、コロナ資金繰りの支援の継続が盛り込まれ、実質無利子・無担保融資の申し込みが2022年6月末まで延長されるとともに、運転資金の借入期間が15年から20年に延長されました。これにより、日本政策金融公庫の融資であれば、借入一本化を申し込むことができ、毎月の返済額を抑えることが可能になります。例えば、借入期間5年での借入が複数あった場合に、一本化して20年とすれば、毎月の返済額の負担を軽減することができます。しかし、侮月の返済額は軽減できるのですが、借入期間の長期化で利息の負担は大きくなります。長期的な目線で検討することが必要です。

また、借入の種類によっては一本化できない場合等もありますので、自社の借入が一本化に対応できるか、金融機関に相談することが第一です。なお、民間金融機関の借入一本化については、各金融機関に確認してみましょう。

社長:返済額は軽減できても、コロナ禍が続けば、業績が再悪化しないか心配です。

税理士:もちろん業務の改善も行わなければなりません。特に利益の確保は不可欠です。借入期間が長くなった分に伴い、中長期的な経営計画を考えましょう。

世の中がどのように変化しようとも、利益を出し続け、資金繰りが好転するような会社への体質改善に着手しましょう。

社長:返済額の軽減とともに、財務の改善もセットで考えなければならないのですね。

税理士:その通りです。「中小企業活性化パッケージ」では認定支援機関による伴走支援強化についても盛り込まれています。伴走支援には「ポストコロナ持続的発展計画事業」などがあり、改善計画の策定費用の一部補助、計画実行のためのフォローアップや助言などの支援があります。

社長:今後、融資が必要なときも出てくるでしょう。一本化後も借入はできるのでしょうか?

税理士:もちろん借入ができないというわけではありません。売上増加を図るための新規開拓などの改善計画を策定する際、どうしても資金が必要になる場合もあります。

その場合は、金融機関に、新規借入を織り込んでも返済原資の確保が見込まれることがわかる資料を添えて説明しましょう。また、返済額については、一本化後でも、利益が十分に確保できる金額に設定するなど、よく検討しましょう。

社長:利益の確保についての根拠があれば、借入も検討できるということですね。

税理士:しかし、借入がさらに増えることになるので、申し込みは慎重に判断する必要があります。融資には、いくら借りることができるといった絶対的なものではなく、そのときの状況などで判断されることが多いのです。そのためにも、月次決算で会社の財務状況を常に把握しておくようにしましょう。