原町田中央事務所

原町田中央事務所

| 特徴 | 会社案内 | サービス | お客様の声 | 料金 | セミナー |

miyachannel

中小企業の自社株継承時の相続税・贈与税の負担を実質ゼロにする「特例事業継承税制」では、昨年だけで4,000件に及ぶ申請が行われました。平成31年度税制改正では、その個人事業者版といえる事業継承税制が創設され、後継者への事業用資産の相続、贈与に係る納税額の金額が納税猶予(実質負担がゼロ)されます。

病院・診療所、農業の継承に役立つ

個人事業者の事業継承においては、相続税の基礎控除、事業用小規模宅地の特例、相続時精算課税制度などが活用されてきました。新たに創設された「個人版事業継承税制」は、経営継承円滑化法の認定を受けることで、事業用の土地に加えて、事業用資産である機械・装置、車両運搬具などの一定の減価償却資産を対象に、それらに係る相続税や贈与税の金額を納税猶予とする制度です(既存の事業用小規模宅地の特例との選択制)。

この制度は、10年間の期間限定で、2019年1月1日から2028年12月31日の間に行われる相続又は贈与が対象になります。

病院・診療所や農業、酒蔵、税理士などの士業をはじめ、土地・建物・機械設備が高額な事業者が活用しやすいといわれています。

※相続税の基礎控除額の計算:3,000万円+(法定相続人数600万円)

◎対象となる事業用資産

・土地(400㎡まで)

・建物(800㎡まで)

・機械、器具備品(診療機器、工作機械、パワーショベル等)

・車両、運搬具

・生物(乳牛等、果樹等)

・無形償却資産(特許権等)

※いずれの資産も青色申告書の貸借対照表に計上されているものに限ります。

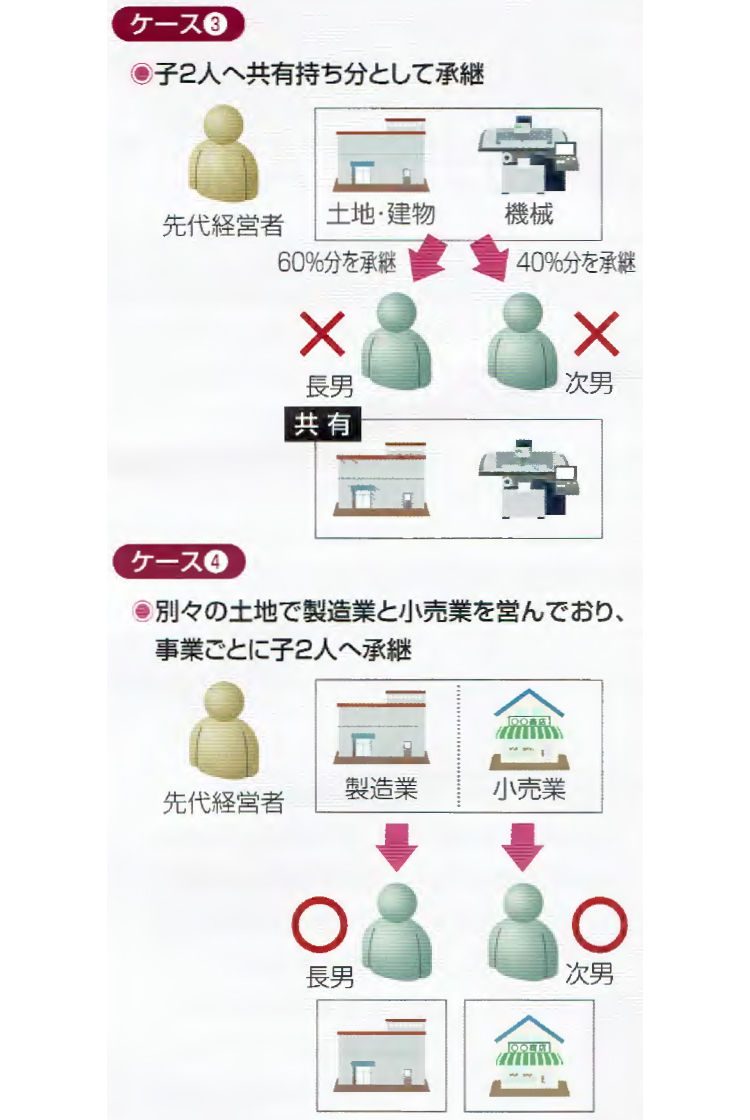

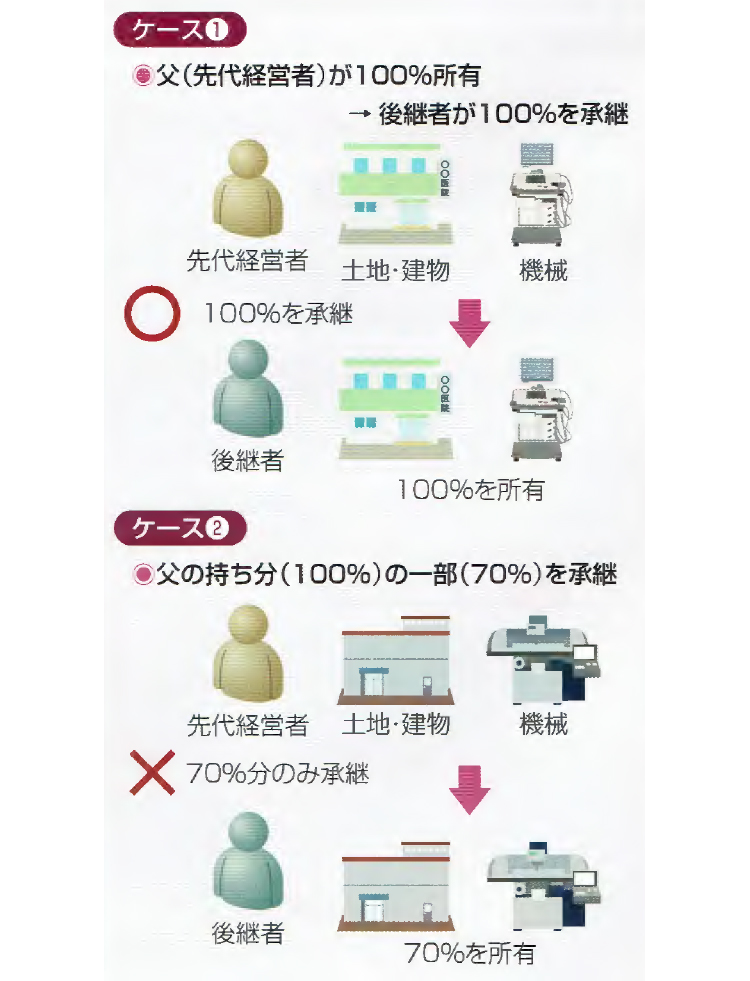

後継者の要件と継承パターン

後継者は、原則として先代経営者が営む事業に係る事業用資産のすべて(100%)を取得し、事業を継続することが必要です。

納税猶予を受けるための手続の流れ

①承継計画の作成

2019年4月1日から2024年3月31日までの5年以内に「承継計画」を作成し、都道府県に提出します。「承継計画」には、税理士などの認定経営革新等支援機関の指導・助言を受けて、事業用資産の承継前後の経営見直し等を記載する必要があります。

②青色申告の承認

先代事業主は相続開始前において、後継者は相続開始後において青色申告の承認を受けていなければなりません。

③相続・贈与の実行

2028年12月31日までに、実際に相続又は贈与を行います。

相続税の申告期限から3年毎に「継続届出書」を税務署に提出します。

④猶予税額の免除

後継者が亡くなるまで、承継した資産を保有し、事業を続けなければ納税が免除されます。経営悪化などによって廃業する場合には、その時点の資産額で贈与・相続税額を再計算し、納税することになります(承継時との差額は免除される)。

<関連情報>事業用小規模宅地の特例とは?

(1)事業用小規模宅地の課税価格を80%減額

被相続人が事業に使用していた宅地(特定事業用宅地)について、面積の400㎡までの部分について相続税の課税価格の80%が減額されます。ただし、事業承継(継続)要件を満たしている必要があります。

(2)制度の見直し~平成31年度税制改正

特定事業用宅地等に係る小規模宅地等についての改正が行われ、2019年4月1日以後の相続等により取得する特定事業用宅地等について、相続開始前3年以内に事業の用に供された宅地等が除外されます。

ただし、当該宅地等の上で事業用として使用されている減価償却資産の価額が、当該宅地等の相続時の価額の15%以上である場合は、特例の対象になります。