原町田中央事務所

原町田中央事務所

| 特徴 | 会社案内 | サービス | お客様の声 | 料金 | セミナー |

miyachannel

配偶者控除及び配偶者特別控除(配偶者控除等)の大幅な見直しによって、今年の年末調整では、申告書の様式が変更され、記載事項が変わります。経理担当者は、従業員への注意喚起と、提出された申告書に記載もれや不備がないか、よく確認しましょう。本欄では、新しくなった「配偶者控除等申告書」をはじめ、年末調整の注意点を説明します。

今年の年末調整の注意点

今年は、配偶者控除等の改正に伴い、以下の点に注意が必要です。

<注意点>

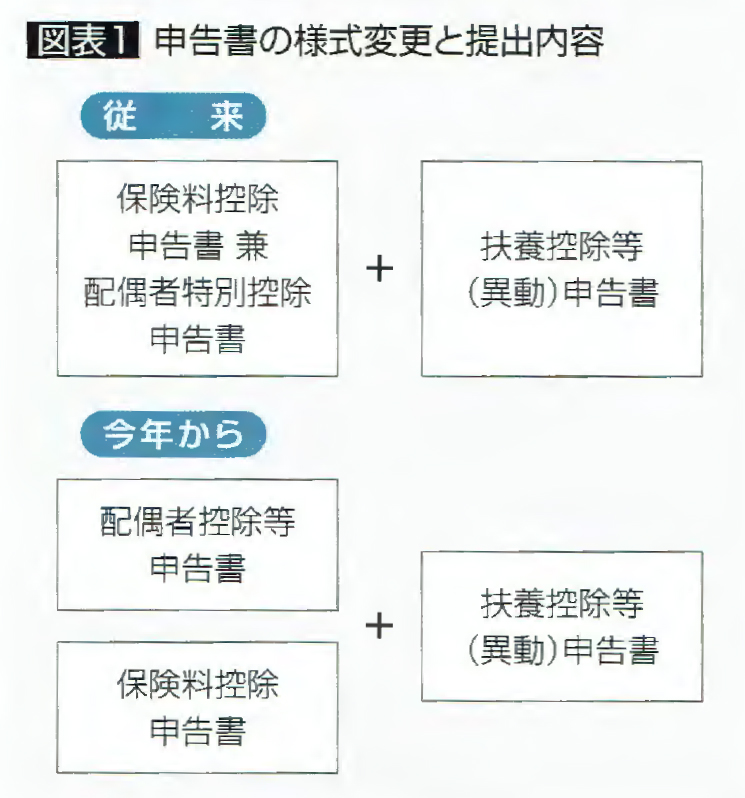

- 「保険料控除申告書件配偶者特別控除申告書」が「保険料控除申告書」と「配偶者控除申告書」の2枚に分かれました。

- 配偶者控除の適用を受けるには「配偶者控除申告書」の提出が必要になります。

- 新しくなった「配偶者控除等申告書」には、給与所得者本人とその配偶者の所得の見積額と、所得の区分判定を記載します。

注意点1

「保険料控除申告書件配偶者特別控除申告書」が「保険料控除申告書」と「配偶者控除申告書」の2枚に分かれました。

様式変更によって、従来の「配偶者特別控除申告書」は廃止され、新たに「配偶者控除等申告書」となり、記載事項についても、配偶者控除等の控除額を求めることができる内容に変更されました。

「保険料控除申告書」の記載項目については、従来と特に変更はありません。例年どおり、保険等の種類、保険金等の受取人、支払った保険料の金額に注意しましょう。

注意点2

配偶者控除の適用を受けるには「配偶者控除申告書」の提出が必要になります。

納税者本人に、配偶者がいる場合の所得税の優遇として、配偶者の年収(所得)に応じて、配偶者控除と配偶者特別控除があります。

昨年までは、配偶者特別控除を受ける場合についてのみ、「配偶者特別控除申告書」の提出が必要でした。

今年からは、配偶者控除又は配偶者特別控除のいずれかを受ける場合には「配偶者控除等申告書」の提出が必要になります。

例えば、配偶者控除と保険料控除を受ける場合、「扶養控除等(異動)申告書」と合わせると、提出する申告書は、今年から3枚になります。経理担当者は、配偶者がいる従業員「配偶者控除等申告書」の提出もれに注意しましょう。

配偶者控除等について、源泉控除ではなく、年末調整時に適用を受ける場合は「配偶者控除等申告書」の提出によって適用を受けることになります。

注意点3

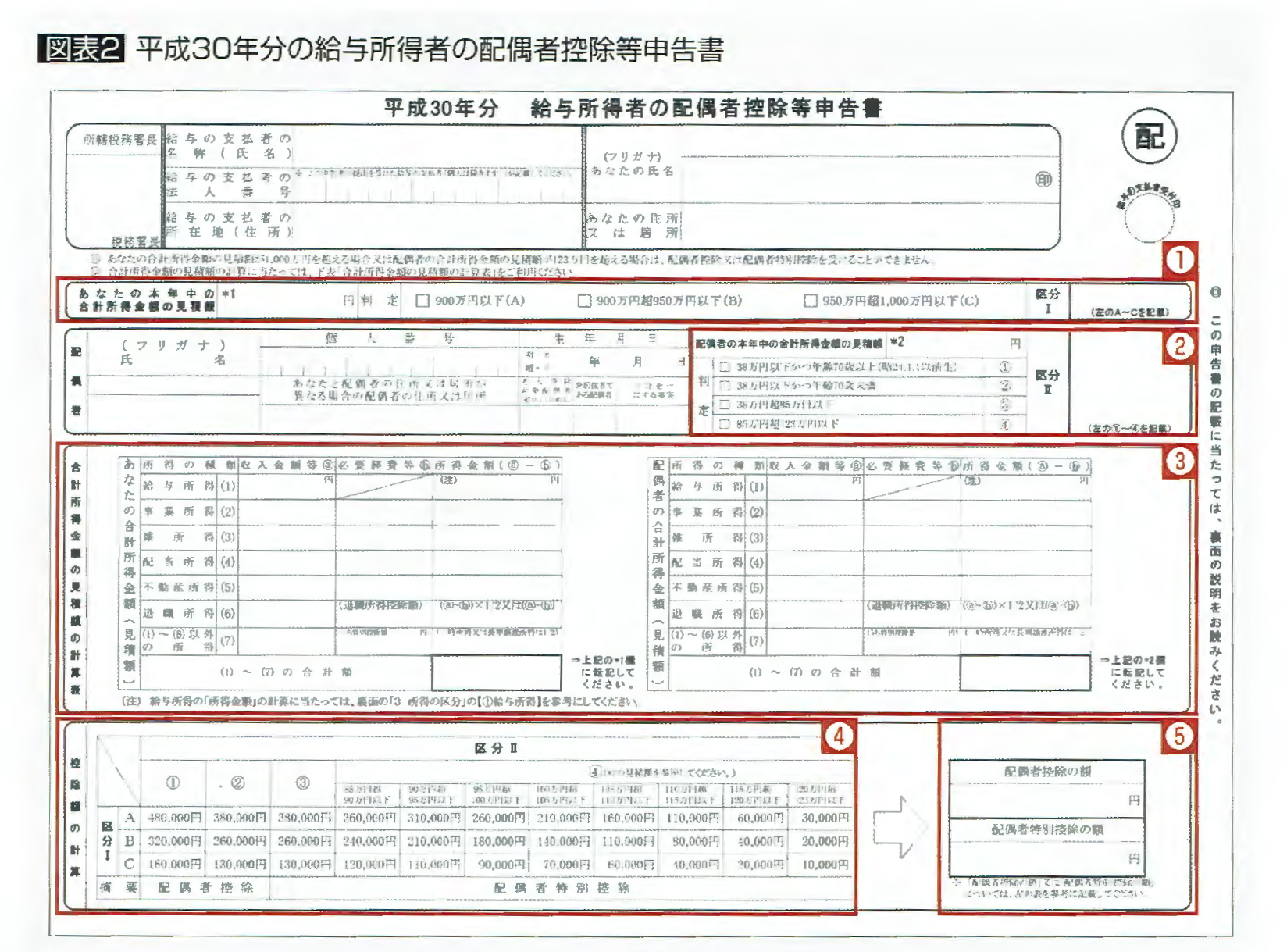

新しくなった「配偶者控除等申告書」には、給与所得者本人とその配偶者の所得の見積額と、所得の区分判定を記載します。

「配偶者控除等申告書」には、夫と妻の「本年中(平成30年中)の所得の見積額」の記載とともに、夫婦それぞれの所得の区分を判定し、自身が適用を受ける配偶者控除又は配偶者特別控除の額を記載します。

具体的には、給与収入のみの場合、「合計所得金額の見積額の計算欄」と申告書裏面の「3所得の区分」の給与所得にある「給与所得の金額の計算方法」をもとに、所得金額を計算します。

計算した所得金額をもとに、申告書表面の判定欄に当てはめて、区分Ⅰ・Ⅱ欄を記載します。

次に、「控除額の計算欄」において、区分Ⅰ・Ⅱの記載に当てはまる「配偶者控除の額」又は「配偶者特別控除の額」を計算し、所定の欄に記載します。

<参考>

所得と収入(年収)の違い

配偶者控除等申告書には収入(年収)ではなく、所得を記載することに注意しましょう。

会社など雇用者から受け取る給料・賞与の総額が「収入(年収)」で、そこから給与所得控除を差し引いた金額が「所得」になります。

例えば、パートによる収入が103万円の場合、給与所得控除は65万円になるため、所得は38万円になります。つまり収入103万円と所得38万円は同じ意味ということです。

扶養控除等(異動)申告書を確認する際の注意点

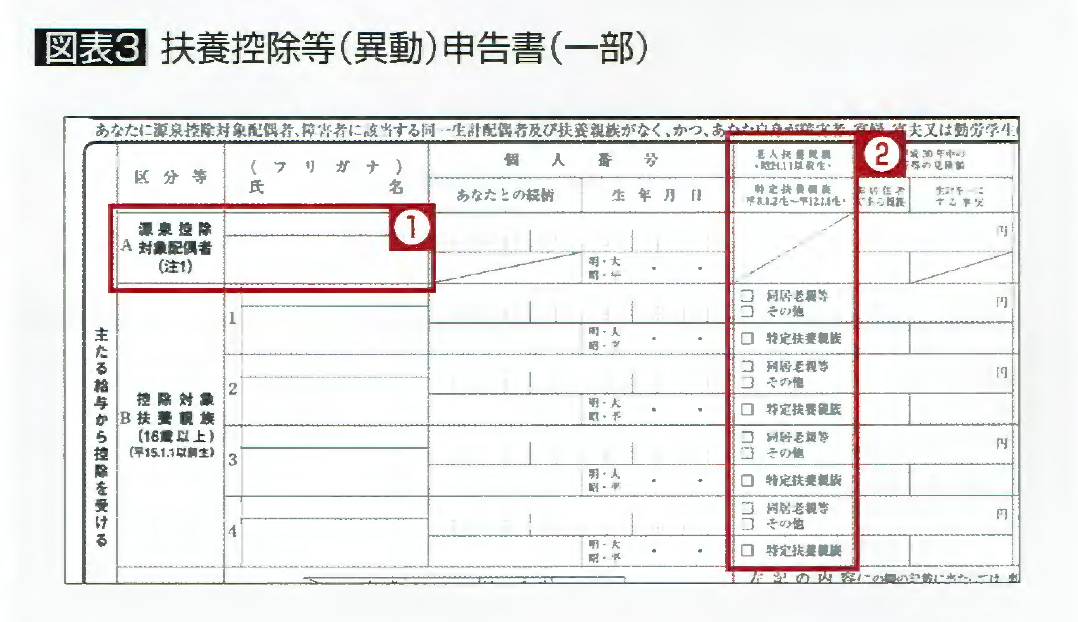

(1)「源泉控除対象配偶者」欄の確認

「A源泉控除対象配偶者」欄に記載される配偶者は、納税者本人と生計を一にする配偶者で、その年中の所得の見積額が、納税者本人が900万円以下(給与収入のみの場合、年収1,120万円以下)で、配偶者が85万円以下(給与収入のみの場合、年収150万円以下)の人です。

(2)「控除対象扶養親族」欄の確認

1.特定扶養親族の対象者がいる場合

控除対象扶養親族欄には、16歳以上の扶養親族が記載され、そのうち19歳以上23歳未満の人については、「特定扶養親族」のチェックを確認します。

16歳未満の扶養親族については、申告書の最下欄にある「住民税に関する事項」欄の記載を確認します。

2.老人扶養親族の「同居老親等」の記載

老人扶養親族(満70歳以上)に該当する人がいる場合は、「同居老親等」又は「その他」のいずれかにチェックの有無を確認します。

本人又はその配偶者の直系尊属(父母や祖父母など)で常に同居している人は「同居老親等」(控除額58万円)になり、それ以外は「その他」(控除額48万円)になります。

○ここに注意!

常に同居している老親等が病気で入院し、別居になった場合は「同居老親等」になりますが、老人ホーム等に入所している場合は「その他」になります。

(3)「所得の見積額」に注意

所得の見積額については、年初に見積もった所得額が記載されています。

妻や子供のパート・アルバイトの所得の見積額の記載について、確定額では控除の対象からはずれてしまう場合があります。

この場合、税務署から源泉所得税の不足分の確認があり、会社は、その従業員から不足分を徴収し、納めることになります。この点は、従業員に特に注意喚起しましょう。

配偶者控除等の控除枠拡大と所得制限

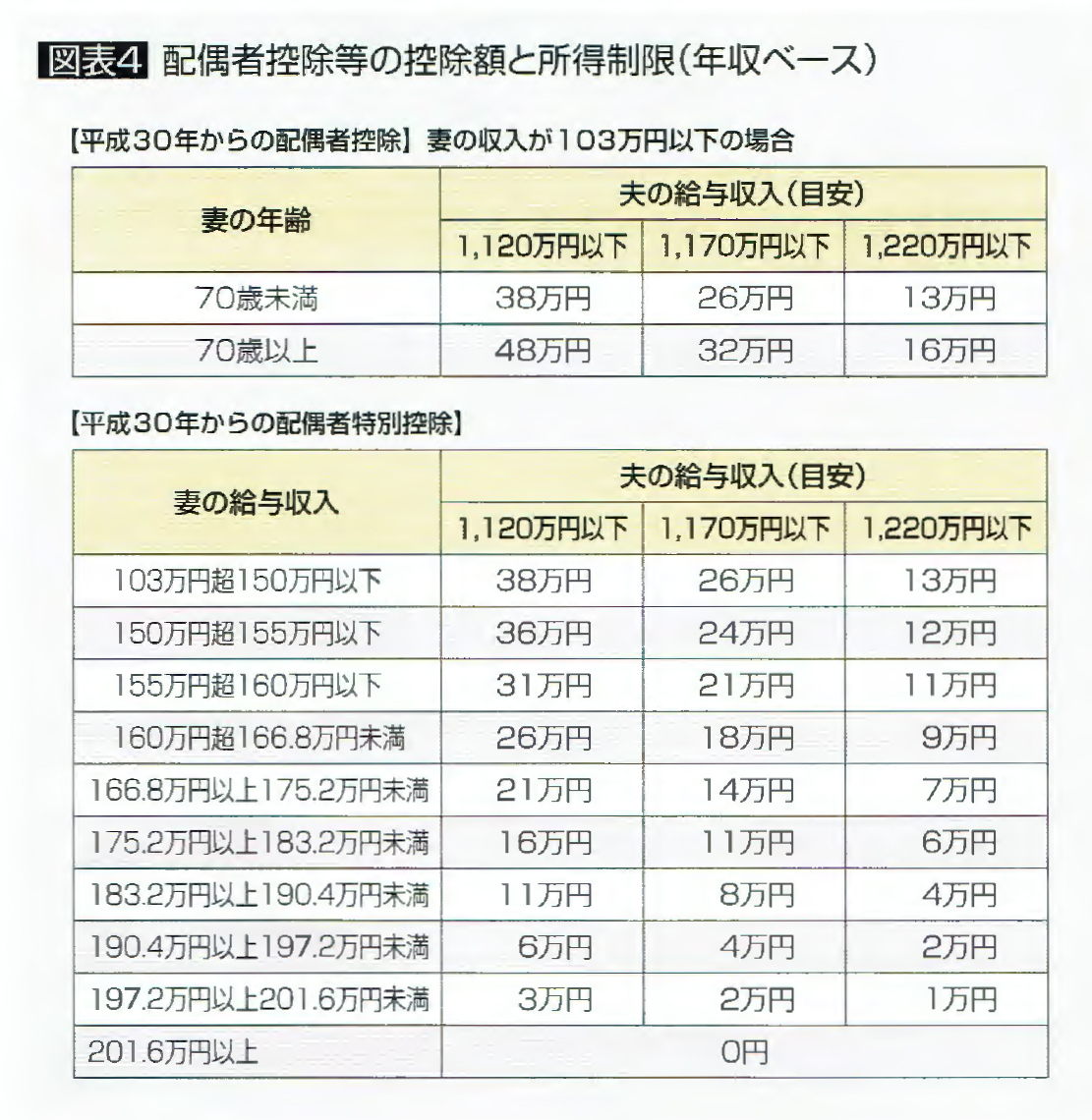

例えば、夫婦共働きの場合で、妻がパート収入のみで年103万円(所得38万円)以下であれば、夫は「配偶者控除」(最高38万円)を受けることができるとともに、妻も所得税が課税されません。

妻の収入が年103万円を超えると、夫は配偶者控除を受けることができなくなりますが、代わりに「配偶者特別控除」を受けることができます。

配偶者控除と配偶者特別控除について、税制改正が行われ、控除額の拡大と所得制限が設けられました。

配偶者控除については、所得制限によって、納税者本人(夫)の年収が1,120万円(所得900万円)を超えると、控除額が縮小し、1,220万円(所得1,000万円)を超えると適用が受けられなくなりました。

配偶者特別控除についても、配偶者控除と同様の所得制限(年収1,120万円を超えると控除額が逓減)が設けられましたが、妻の年収が150万円までは、最高38万円の控除が受けられるとともに、さらに年収201万6千円未満まで控除枠が拡大しました。

妻の年収によって変わる「○○の壁」

妻が、夫の配偶者控除や自身の所得税の非課税の範囲に収まるように年収103万円を超えないように調整して働くことから「103万円の壁」と呼ばれています。また、このような年収の壁は他にもあります。