原町田中央事務所

原町田中央事務所

| 特徴 | 会社案内 | サービス | お客様の声 | 料金 | セミナー |

miyachannel

マイホームの購入・新築、増改築等のために、住宅ローンを組んだり、親からの資金贈与を受けた際に、減税される優遇制度があります。これらの制度は、消費税の延期に伴い期間が延長されています。

<住宅ローン控除 ー税金を還付できる制度ー>

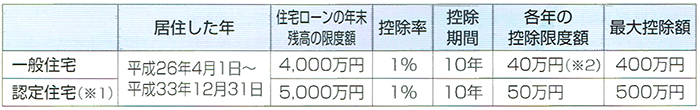

マイホームを購入・新築、増改築等した場合の「住宅ローン控除」(住宅借入金等特別控除)は、一定の要件のもと毎年の住宅ローン残高の一定額を所得税から控除できる制度です。所得税から控除しきれない場合には、住民税からも一部が控除されます。(図表1)

◎住宅ローン控除の主な適用要件

・控除を受ける年の合計所得金額が3,000万円以下

・住宅(マンションの場合は専有部分)の床面積が50㎡以上で、その2分の1が専ら自分の居住用であること

・店舗や事務所との併用住宅の場合は、店舗や事務所部分を含めた面積

等々

<耐震・省エネリフォーム減税の特例 ~特定の増改築等に係る住宅ローン控除~>

住宅ローンを利用して特定の増改築(バリアフリー・省エネ改修工事)をした場合にも、住宅ローン残高の一定額を所得税から控除することができます。

住宅ローン控除

消費税の引き上げ延期に伴い、適用期間が平成33年12月31日までに延長されています。

特定の増改築等に係る住宅ローン控除(平成26年4月1日〜平成33年12月31日)

※控除額

A2%+(B-A)1%=控除額(最大12万5,000円)/控除期間は5年間(最大62万5,000円)

A=増改築等の住宅ローンの年末残高のうち、バリアフリー改修工事や特定断熱改修工事等にかかった費用に相当する部分の金額(特定増改築等限度額250万円)

B=増改築等の住宅ローンの年末残高(最高1,000万円)

<長期優良住宅化リフォーム減税の創設 ―耐久性向上改修工事が減税対象に―>

平成29年税制改正において、特定の増改築等に係る住宅ローン控除の特例が次のように拡充されます。

1.適用対象に特定の省エネ改修工事と併せて行う一定の耐久性向上工事が加わりました。

2.特定の省エネ改修工事と併せて行う一定の耐久性向上改修工事の費用に相当する住宅ローンが、税額控除率2%の対象となる住宅ローンの範囲に加わりました。

住宅ローンで改修工事を行った場合、所得税から最大12万5,000円が5年間控除されます。

<住宅取得資金の贈与を受ける場合の非課税制度>

マイホームを購入する子や孫のために、父母や祖父母が資金を援助する場合、一定の金額まで贈与額が非課税になる特例があります。

(1)住宅取得等資金の贈与特例 最大で1,200万円まで非課税

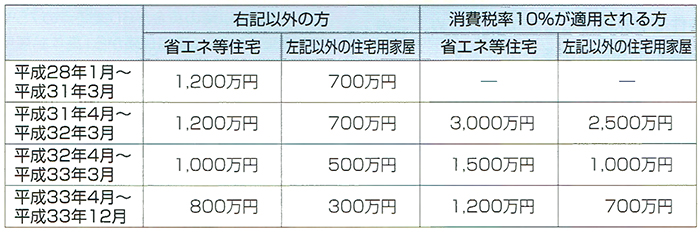

父母や祖父母などの直系尊属から、一定の要件を満たす住宅の購入・新築、増改築などのための資金の贈与を受けた場合に、その住宅用家屋の区分や契約の締結期間、消費税率などに応じて、一定の限度額まで贈与税が非課税とされる特例です。(図表3)

【消費税の引上げ延期に伴う適用期間の延長】

消費税率10%が適用される場合、8%が適用される場合等の非課税枠の適用期限なども延長され、非課税枠を段階的に縮小させる時期も変更されています。

(2)相続時精算課税の特例

上記(1)のほか、相続時精算課税の住宅取得等資金贈与の特例があります。この特例については、贈与者の年齢制限がありません。

具体的には、贈与時に、贈与財産の課税価額の年間合計額から特別控除額(累積で限度額2,500万円)を控除した後の金額に対して、一律20%の税率を剰じて贈与税を納め、贈与者が亡くなった時に、相続財産にその贈与財産を(贈与時の価額)を加えて相続税額を計算し、すでに支払った贈与税額を控除します。

この制度を選択すると、その選択に係る贈与者から贈与を受ける財産については、その選択をした年分以降全てこの制度が適用されます。

この制度は、上記(1)の制度と併用することができます。

【消費税の引上げ延期に伴う適用期間の延長】

この特例は、平成33年12月31日まで延長されています。

住宅取得等資金の贈与特例の非課税限度額