原町田中央事務所

原町田中央事務所

| 特徴 | 会社案内 | サービス | お客様の声 | 料金 | セミナー |

miyachannel

年末が近づくとパート社員は、収入が夫の扶養家族の範囲内に収まるかどうかが気になるところです。

総務・経理担当者は、税金・社会保険がかかる年収のラインや、年収見込額などを早めに対象となる従業員へ伝えてあげましょう。

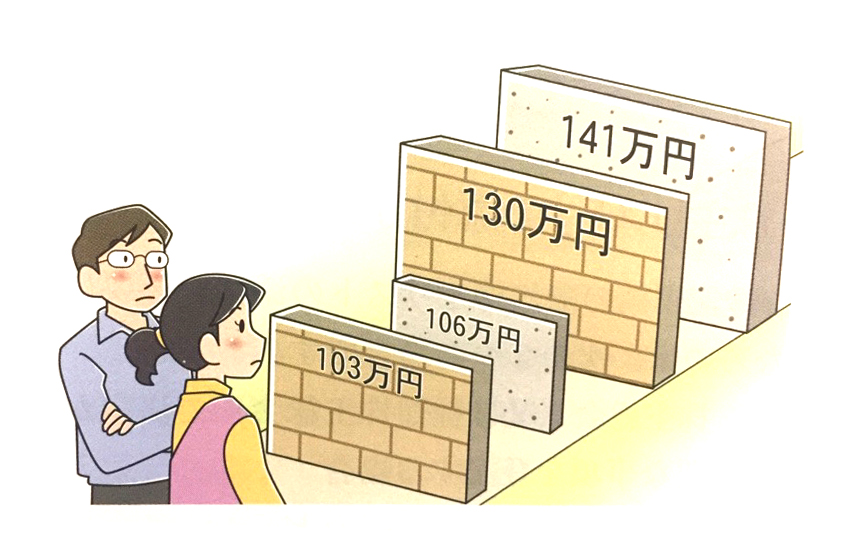

年収103万円は配偶者控除のライン

「103万円の壁」といわれるように、例えば、夫がサラリーマンで、その妻のパートによる年収(給与収入のみで他に収入がない場合)が103万円以下であれば、次のようになります。

(妻)...収入に所得税は課税されない

(夫)...所得税の計算時に配偶者控除が受けられる

収入とは、給与の手取額ではなく、源泉徴収などを行う前の金額のことをいいます。

収入(年収)とよく混合しがちな言葉に「所得」があります。

年収から給与所得控除(65万円)を差し引いた金額を給与所得といい、そこからさらに基礎控除(38万円)を差し引いた金額が課税所得になります。この課税所得に所得税率を乗じた金額が所得税になります。

したがって、年収103万円とは、課税所得が0円になるということです。

<妻の年収が103万円だと所得税が課税されない>

103万円以下でも住民税は課税される

収入が103万円以下であっても、100万円を超えていれば住民税が課税されます。また、年収100万円以下でも住民税(均等割)が課税される自治体もあります。

<パート収入以外の収入の注意>

パート収入は103万円以下であっても、例えば、生命保険の一時金や損害保険の満期返戻金などの収入があると、合計で103万円を超えてしまうので注意してください。

141万円は配偶者特別控除のライン

例えば、妻の収入が103万円を超えると次のようになります。

(妻)...所得税が課税される

(夫)...所得税の計算時に配偶者控除が受けられないが、妻の収入が141万円未満なら、配偶者特別控除が受けられる

つまり、妻の収入が103万円を超えても141万円未満であれば、夫は配偶者特別控除を受けることができます(夫の合計所得が1,000万円以下など一定の条件あり)。

130万円は社会保険のライン

ここからは、社会保険になります。サラリーマンの妻は、夫の社会保険の扶養家族(被扶養者)になると同時に、第3号被保険者(要届出)として国民年金保険料が免除されています。パートの収入が130万円以上になると、夫が加入する社会保険の扶養家族の範囲から外れ、妻本人が第1号被保険者として社会保険料を支払う必要があります。そのため「130万円の壁」といわれます。

社会保険の「106万円の壁」とは?

法改正によって、平成28年10月1日から従業員501人以上の企業ではパートタイマーであっても、月額賃金が8万8,000円以上であれば、一定の条件を満たせば、社会保険の加入が義務づけられ、夫の社会保険の被扶養者から外れることになります。従業員の妻が大手企業でパートとして働いているような場合には注意が必要です。

※8万8,000円12ヵ月=105.6万円(≒106万円)

●マイナンバーによって収入等が正確に把握される

マイナンバー制度が始まったことで、社員本人の収入だけでなく。配偶者や子供(扶養家族)のアルバイト収入などもほぼ確実に把握されることになります。

パートタイマーを雇用している企業は、給与の計算等を適正に処理してきましょう。

<パートの収入と所得税、住民税、社会保険の扶養家族の関係>

| パート本人(妻)の税金 | 夫の配偶者控除の適用 | 夫の社会保険の 扶養家族の適用 | ||||

|---|---|---|---|---|---|---|

| 年収 | 所得税 | 住民税 | 配偶者控除 | 配偶者特別控除 | ||

| 所得割 | 均等割 | |||||

| 93万円以下 | 非課税 | 非課税 | 非課税 | 〇 | 〇 | |

| 93万円超 100万円以下 | 非課税 | 非課税 | △ | 〇 | 〇 | |

| 100万円超 103万円以下 | 非課税 | 課税 | 〇 | 〇 | ||

| 103万円超 130万円未満 | 課税 | 課税 | 〇 | △ | ||

| 130万円以上141万円未満 | 課税 | 課税 | 〇 | |||

| 141万円以上 | 課税 | 課税 | ||||

※住民税の均等割については、収入が93万円、あるいは96万5千円を超えると課税される自治体があります。

※所定労働時間によっては、収入に関係なく、社会保険に加入しなければなりません。

※従業員501人以上の企業では、一定の条件を満たすと、収入が月額8万8,000円以上であれば社会保険に加入しなければなりません。